- La popolazione svizzera si sente sicura nella propria situazione finanziaria, ma ...

- Malattia e infortunio minacciano la sicurezza finanziaria

- Il denaro rende felici

- I rimpianti di chi è in pensione

- Opportunità previdenziali mancate, anche tra le persone più giovani

- Chi se ne intende, investe in azioni

- Avete investito in azioni? Questo, di solito, si rivela poi l’investimento «giusto»

Nel 2025, per la quinta volta Zurich ha condotto questo studio rappresentativo in collaborazione con l’istituto di ricerca Sotomo. Sono state intervistate circa 1’800 persone nella Svizzera tedesca e francese. Questi risultati sono particolarmente interessanti:

La popolazione svizzera si sente sicura nella propria situazione finanziaria, ma ...

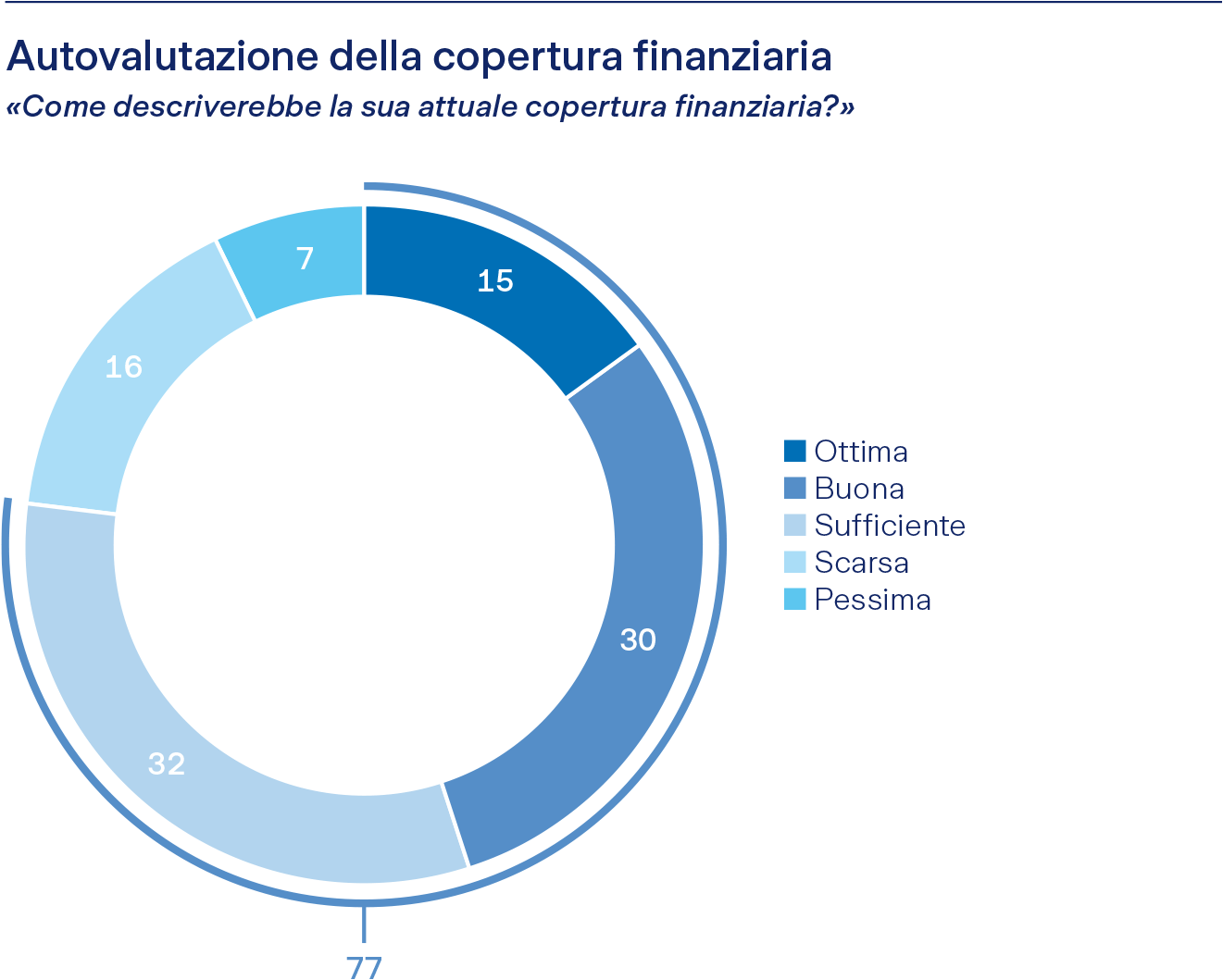

In termini di finanze, la popolazione svizzera si sente sicura: il 77% ritiene che la propria sicurezza finanziaria attuale sia almeno sufficiente. Tra chi ha superato i 65 anni, la percentuale sale addirittura al 93%: la maggior parte delle persone pensionate non ha preoccupazioni finanziarie. Per sentirsi sicure nella loro attuale situazione di vita, in media le persone intervistate hanno bisogno di avere da parte CHF 19’600, ovvero circa quattro stipendi mensili medi. Tuttavia, questa somma può variare notevolmente a seconda dell’individuo e dipende molto, ad esempio, dall’età

Malattia e infortunio minacciano la sicurezza finanziaria

Tuttavia, questa sensazione di sicurezza è fragile: il 46% delle persone intervistate ha indicato «malattia e infortunio» come principale minaccia alla propria sicurezza finanziaria, prima dei premi della cassa malati, della disoccupazione o dell’aumento degli affitti o degli interessi ipotecari. Ciò significa che quasi la metà si preoccupa delle eventuali conseguenze finanziarie di malattia e infortunio. Le possibili cause sono una franchigia elevata nella cassa malati o il timore di perdite di reddito dovute a incapacità di guadagno.

Il denaro rende felici

La metà della popolazione svizzera pensa alle proprie finanze almeno una volta alla settimana, mentre un buon terzo delle persone intervistate (34%) ha avuto problemi economici nell’ultimo anno, le donne più spesso degli uomini (39% contro 29%) e le persone giovani molto più spesso di quelle anziane (50% contro 11%). Queste preoccupazioni non sono prive di conseguenze: il 39% delle persone interessate dorme peggio, il 38% si sente ansiosa e un quarto soffre di depressione o irritabilità. Secondo lo studio, l’incertezza finanziaria non influenza solo la qualità materiale della vita, ma anche il benessere emotivo.

I rimpianti di chi è in pensione

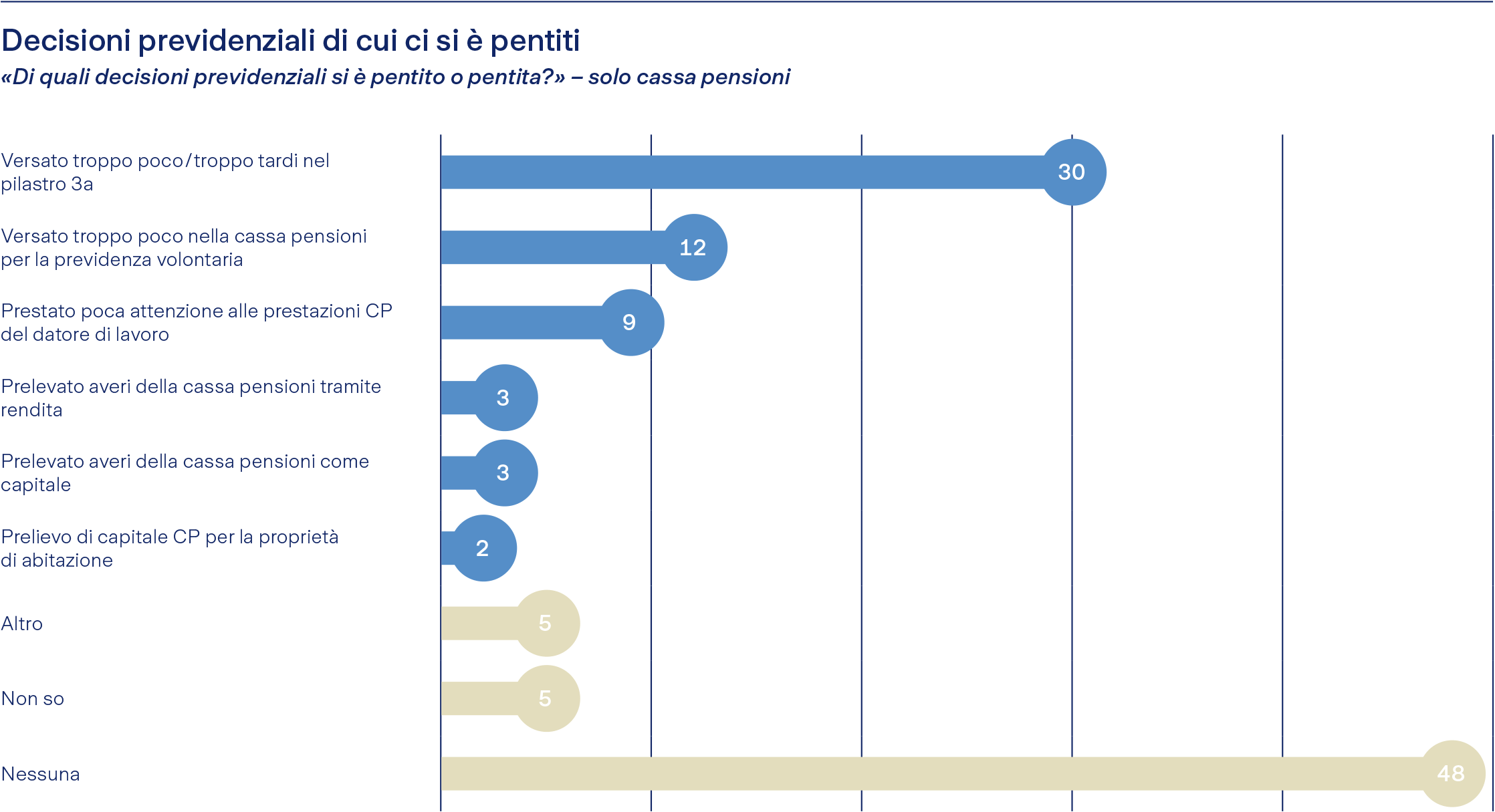

«Vorrei aver fatto di più per la mia previdenza» è un pensiero che in Svizzera hanno in molti. Nell’ambito dello studio «Fairplay» è stato chiesto alle persone pensionate se, a posteriori, siano pentite delle decisioni prese in materia di previdenza. Per circa la metà la risposta è sì. Le ragioni più frequentemente citate sono le seguenti. Il 30% ha dichiarato di aver versato troppo poco o troppo tardi nel pilastro 3a, il 12% è rammaricato di aver versato troppo poco nella propria previdenza professionale volontaria e il 9% ha prestato poca attenzione alle prestazioni della propria cassa pensioni.

Opportunità previdenziali mancate, anche tra le persone più giovani

Questi dati dovrebbero far riflettere la generazione più giovane, perché gli effetti delle opportunità previdenziali mancate spesso si manifestano solo in età avanzata. Eppure, l’anno scorso il 40% della popolazione attiva non ha versato nel pilastro 3a. Tra le persone giovani di età compresa tra i 18 e i 35 anni, ben il 48% ignora il pilastro 3a. Eppure, proprio per loro varrebbe la pena sfruttarlo: grazie alla lunga durata, l’effetto dell’interesse composto si realizza in maniera ottimale, anche se all’inizio il versamento è minimo. Inoltre, un versamento precoce consente di beneficiare più a lungo di vantaggi fiscali.

Chi se ne intende, investe in azioni

A lungo termine, le aspettative di rendimento degli investimenti in fondi sono molto più alte rispetto a forme d’investimento conservative come i conti di risparmio o le obbligazioni. Tuttavia, la conoscenza gioca un ruolo decisivo nella scelta di investire il proprio denaro in azioni. Il 71% delle persone con conoscenze finanziarie da buone a molto buone possiede azioni, ma solo il 17% delle persone con conoscenze finanziarie da scarse a molto scarse sceglie questa forma d’investimento. Queste cifre dimostrano che c’è ancora un grande bisogno di informazioni e di consulenza.

Avete investito in azioni? Questo, di solito, si rivela poi l’investimento «giusto»

Alla domanda sulle loro decisioni d’investimento negli ultimi dieci anni, l’88% delle persone intervistate ha dichiarato di aver investito in modo «giusto» o «troppo prudente», mentre solo il 12% ha risposto «troppo rischioso». È interessante notare che i più soddisfatti sono coloro che hanno investito almeno il 50% dei propri risparmi in azioni: due terzi di loro affermano di aver investito nel modo «giusto».

Conclusione: informare resta importante

La sicurezza finanziaria è un fattore fondamentale per il benessere personale. Considerando le sfide del 1° e del 2° pilastro, la previdenza privata sta diventando sempre più importante. Eppure, da anni è evidente che una parte della popolazione versa nella previdenza troppo tardi, troppo poco e prestando scarsa attenzione al rendimento. Giovani, donne e persone con conoscenze finanziarie più scarse sono categorie particolarmente interessate da questo fenomeno. Ciò può portare a un aumento delle disuguaglianze sociali.

Proponendo offerte facilmente accessibili, il mondo finanziario è chiamato a spingere a interessarsi alla previdenza e agli investimenti anche i gruppi target meno inclini a farlo. L’informazione continua a essere importante, sia attraverso appositi eventi, sia parlando ai collaboratori e alle collaboratrici della previdenza professionale, oppure anche attraverso consulenze personali.