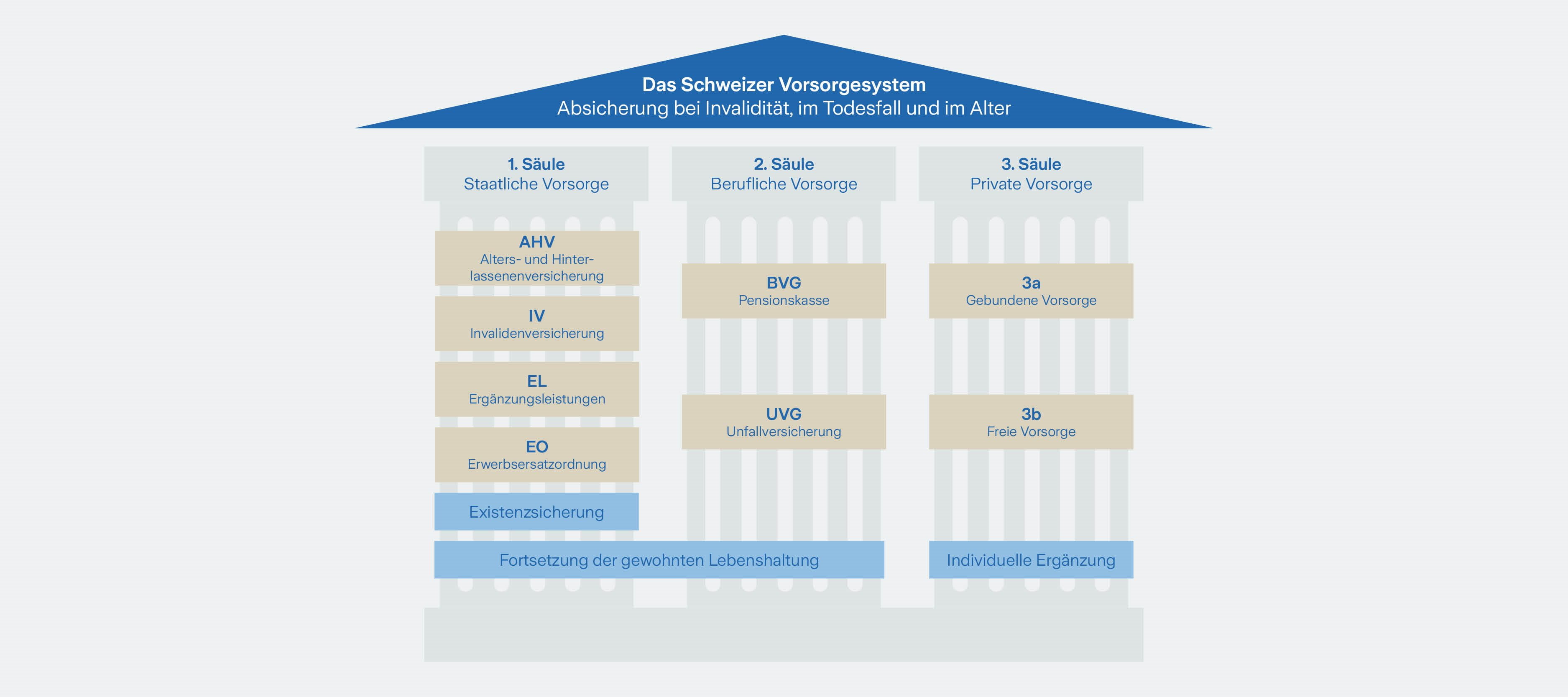

Das 3 Säulen System der Schweiz einfach erklärt

Das Ziel der Schweizer Altersvorsorge ist es, dass die Schweizer Bevölkerung in allen Lebenslagen finanziell gut dasteht. Dazu beruht das Schweizer Vorsorgesystem auf drei Säulen:

Deshalb wird es auch das «3-Säulen-Prinzip» genannt. Das 3-Säulen-Prinzip dient aber nicht nur pensionierten Personen: Auch wenn Sie erwerbsunfähig werden oder ein naher Angehöriger oder eine nahe Angehörige stirbt, sorgen die drei Säulen dafür, dass Sie finanziell abgesichert sind. Wenn Sie mehr zum 3-Säulen-Prinzip der Schweiz erfahren möchten, lesen Sie unseren Artikel «Das Drei-Säulen-Prinzip: Eine Übersicht zur Altersvorsorge».

Warum ist eine Altersvorsorge wichtig für Sie?

Finanzierung des Lebensstandards nach der Pensionierung

Strategien und Tipps zur Altersvorsorge in den 3 Säulen

Erste Säule: Beitragslücken in der AHV verhindern

Wenn Sie ab 21 Jahren bis zu Ihrer Pensionierung lückenlos in die Alters- und Hinterlassenenversicherung (AHV) einzahlen, beträgt Ihre monatliche AHV-Rente zwischen CHF 1’260 und CHF 2’520. Fehlende Beitragsjahre, sogenannte «Beitragslücken», entstehen jedoch schnell. Und zwar dann, wenn Sie den jährlichen Mindestbeitrag nicht einzahlen. Das kann zum Beispiel in folgenden Fällen geschehen:

- Wenn Sie bis Mitte 20 studieren, ohne erwerbstätig zu sein.

- Wenn Sie längere Zeit im Ausland gelebt hat.

- Wenn Sie vielen kurzen Jobs nachgegangen sind. Löhne unter CHF 2’500 pro Arbeitgeber und Jahr sind beitragsfrei.

Wenn Ihnen ein Beitragsjahr fehlt, dann wird Ihre Rente rund 2.3% tiefer ausfallen. Sie können fehlende Beitragsjahre nachzahlen. Das ist aber nur für Lücken in den letzten fünf Jahren möglich.

Expertentipp: Prüfen Sie regelmässig, ob Ihnen Beitragsjahre in der AHV fehlen. Bestellen Sie dazu einen Auszug aus Ihrem Konto. Das können Sie bei Ihrer kantonalen Ausgleichskasse tun.

Gut zu wissen: Bei verheirateten Paaren wird der AHV-Mindestbeitrag über den Partner oder die Partnerin eingezahlt, der oder die einer Lohnarbeit nachgeht. Das heisst, Hausfrauen oder Hausmänner müssen keine AHV-Beiträge bezahlen, wenn deren Ehepartner respektive Ehepartnerinnen erwerbstätig sind.

Zweite Säule: Einkauf in die Pensionskasse

Sofern es finanziell für Sie möglich ist, können Sie Ihre berufliche Vorsorge (BVG) aufstocken, in dem Sie freiwillig in die Pensionskasse einzahlen. Damit sorgen Sie nicht nur fürs Alter vor, sondern sparen auch Steuern. Denn Sie können den Betrag von Ihrem steuerbaren Einkommen abziehen. Am besten ist es, wenn Sie grössere Beträge auf mehrere Jahre aufteilen. Damit können Sie jährlich Steuern sparen. Wie viel Sie zusätzlich in die Pensionskasse einzahlen können, hängt von Ihrem Einkaufspotential ab. In Ihrem Pensionskassen-Ausweis steht, wie gross das Potential ist.

Expertentipp: Prüfen Sie, ob Sie in die Pensionskasse einzahlen können. Bestellen Sie dazu den Kontoauszug aus der beruflichen Vorsorge.

Gut zu Wissen für Teilzeitarbeitende

Sie werden per Gesetz erst dann in eine Pensionskasse aufgenommen, wenn Sie ein Jahresgehalt von über CHF 22’680 erhalten. Seien Sie vorsichtig, wenn Sie bei mehreren Arbeitgebenden viele kleine Pensen inne haben: Wenn Sie insgesamt CHF 22’680 oder mehr verdienen, aber nicht beim gleichen Arbeitgeber, so sind Sie keiner Pensionskasse angeschlossen. Sie können sich jedoch freiwillig bei der Stiftung Auffangeinrichtung BVG versichern lassen. Je nach Pensionskassen-Reglement Ihrer Arbeitgebenden, können Sie sich auch bei einer dieser Pensionskassen versichern lassen. Erkundigen Sie sich dafür bei Ihren Arbeitgebenden.

Als Teilzeitarbeitende sollten Sie auch den Koordinationsabzug berücksichtigen. Der Koordinationsabzug wird vom Bruttolohn abgezogen, um den versicherten Lohn zu bestimmen. Dieser beträgt aktuell CHF 26’460, sowohl für Vollzeit- als auch Teilzeitarbeitende. Das heisst: Ob jemand CHF 120’000 im Jahr verdient oder CHF 30’000: Der Lohn wird immer um CHF 26’460 reduziert, um den versicherten Lohn zu bestimmen. Viele, die lange Teilzeit arbeiten, leben deshalb im Alter mit dem Existenzminimum oder sind von ihrem Partner oder ihrer Partnerin abhängig.

Expertentipp: Sprechen Sie Ihren Arbeitgeber auf den Koordinationsabzug an. Einige Pensionskassen kommen Ihren Teilzeitangestellten entgegen und passen den Abzug freiwillig dem kleineren Pensum an.

Teilzeit und Vorsorge

Dritte Säule: Mit Säule 3a vorsorgen und Steuern sparen

Es gibt viele gute Gründe, um in die dritte Säule einzuzahlen. Mit Hinblick auf die Pensionierung lohnt es sich, jährlich in die private Vorsorge einzuzahlen, um Alterskapital aufzubauen. Damit können Sie jährlich Steuern sparen. Denn Sie dürfen den Betrag, den Sie einzahlen, von Ihrem steuerbaren Einkommen abziehen. Im Jahr 2025 können Personen, die einer Pensionskasse angeschlossen sind, CHF 7’258 einzahlen. Personen ohne Pensionskasse dürfen 20% ihres Nettoeinkommens einzahlen oder maximal CHF 36’288. Mehr Informationen zur Säule 3a erhalten Sie im Artikel «Die Säulen 3a und 3b – eine Übersicht»

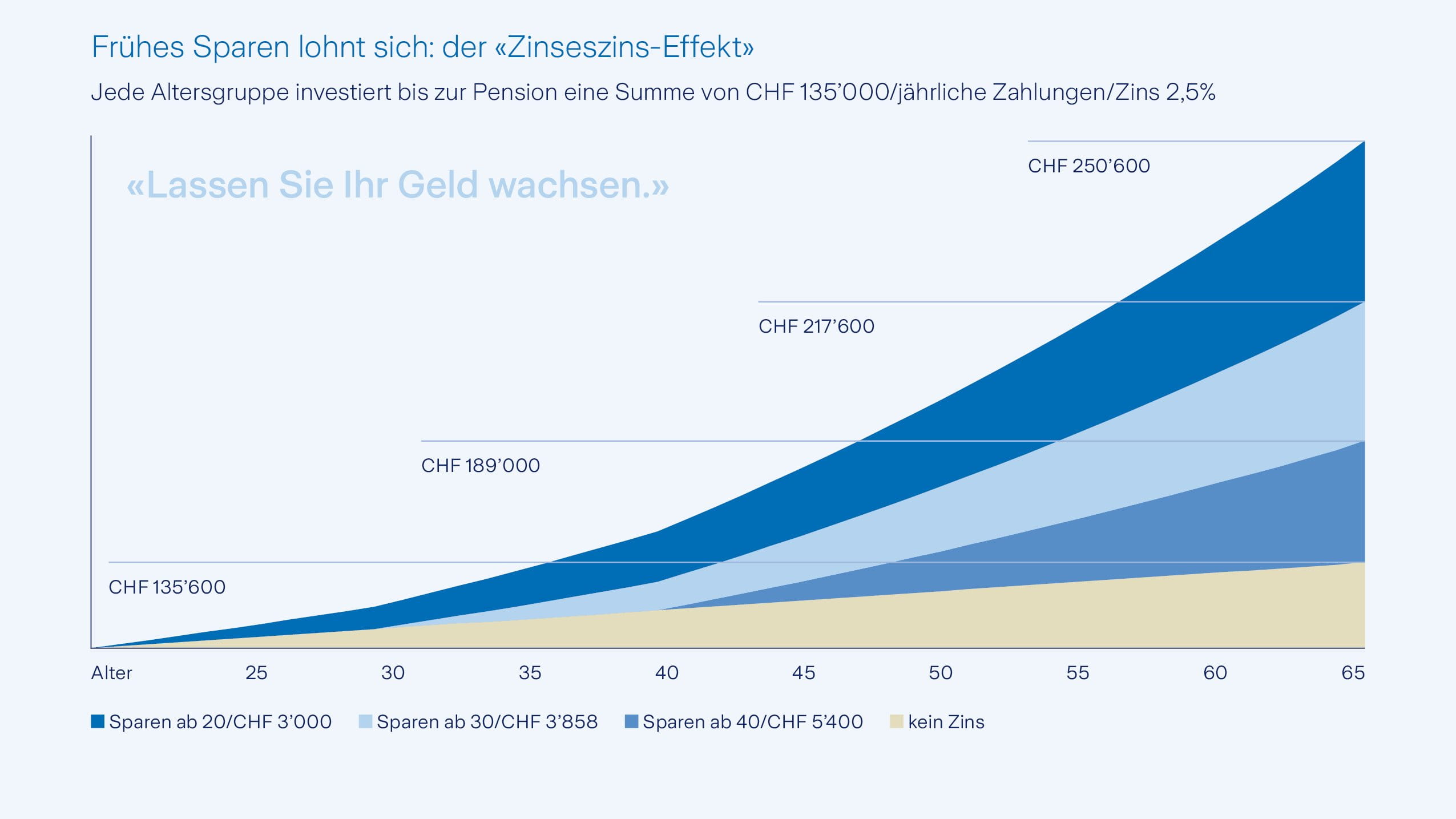

Expertentipp: Je früher Sie beginnen, fürs Alter zu sparen, desto mehr profitieren Sie vom Zinseszins-Effekt. Der Zinseszins bedeutet der Zins, den man auf einen Zins erhält.

Wie der Zinseszins die private Altersvorsorge verbessert

Entwicklung der Rente von Person A

| Jahr | Startkapital in CHF | Zinsen (2.5%) | Endkaptial in CHF |

| 1 | 3’000 | 75 | 3’075 |

| 2 | 3’075 | 152 | 6’227 |

| 3 | 6’227 | 231 | 9’458 |

| ... | ... | ... | ... |

| 45 | 244’548 | 6’114 | 250’662 |

Lesebeispiel: Person A hat 45 Jahre lang jährlich CHF 3’000 in ihre private Vorsorge eingezahlt. Mit einer regelmässigen Rendite von 2.5% hat sie dank Zinseszins-Effekt CHF 250’662 gespart.

Nützliche Links

Mit fachlicher Unterstützung von

Als Fachspezialist bei Zurich bringt er seine Expertise zu Vorsorge- und Anlagethemen ein