Tre Pilastri del Sistema Previdenziale

L’obiettivo della previdenza per la vecchiaia svizzera è quello di garantire alla popolazione elvetica un benessere finanziario in tutte le situazioni di vita. A questo fine il sistema previdenziale svizzero si fonda su tre pilastri:

- previdenza statale (1° pilastro)

- previdenza professionale (2° pilastro)

- previdenza privata (3° pilastro)

Per questo motivo viene detto anche «Concetto dei tre pilastri». Ma il concetto dei tre pilastri non serve solo ai pensionati: anche in caso di vostra incapacità di guadagno o di decesso di un parente stretto, i tre pilastri vi garantiscono una copertura finanziaria. Se volete saperne di più sul concetto dei tre pilastri svizzero leggete il nostro articolo «Il concetto dei tre pilastri: una panoramica della previdenza per la vecchiaia».

Perché la previdenza per la vecchiaia è importante per voi?

Finanziamento del tenore di vita dopo il pensionamento.

Strategie e consigli per la previdenza in 3 pilastri

Primo pilastro: prevenire lacune contributive nell’AVS

Se dai 21 anni fino al pensionamento versate regolarmente contributi nell’assicurazione per la vecchiaia e per i superstiti (AVS), la vostra rendita AVS mensile sarà compresa tra CHF 1’260 e CHF 2’520. Ma gli anni di contribuzione mancanti, le cosiddette «lacune contributive», si verificano rapidamente, ovvero quando non versate il contributo minimo annuale. Ciò avviene ad esempio nei seguenti casi:

- Se studiate fin verso i 20 anni circa, senza svolgere attività lucrativa.

- Se avete vissuto per lungo tempo all’estero.

- Se avete svolto molti lavori di breve durata: i salari inferiori ai CHF 2’500 (per datore di lavoro e per anno) non sono soggetti al pagamento di contributi.

Quando vi manca un anno contributivo, la vostra rendita diminuisce di circa il 2,3%. Gli anni di contribuzione mancanti possono essere pagati a posteriori: questo però è possibile solo per lacune che si sono verificate negli ultimi cinque anni.

Un consiglio: verificate periodicamente se vi mancano anni di contribuzione nell’AVS. A questo fine richiedete un estratto del vostro conto: potete farlo presso la vostra cassa di compensazione cantonale.

Buono a sapersi: nel caso di coppie sposate, il contributo minimo AVS viene versato mediante il/la partner che svolge un lavoro salariato. Ciò significa che le casalinghe/i casalinghi non devono versare contributi AVS se il loro coniuge esercita attività lucrativa.

Secondo pilastro: riscatto nella cassa pensioni

Se ne avete la possibilità finanziaria, potete accumulare la vostra previdenza professionale (LPP) effettuando versamenti volontari nella cassa pensioni. In tal modo non solo provvedete alla vostra vecchiaia, ma risparmiate anche sulle tasse, dal momento che potete detrarre l’importo dal vostro reddito imponibile. La cosa migliore è ripartire gli importi più elevati su più anni, in modo da poter risparmiare sulle tasse ogni anno. La quota che potete versare in forma aggiuntiva nella vostra cassa pensioni dipende dal vostro potenziale di riscatto, che è riportato nel vostro certificato della cassa pensioni.

Un consiglio: verificate se potete effettuare versamenti nella cassa pensioni. A questo fine, ordinate l’estratto conto della previdenza professionale.

Buono a sapersi per i collaboratori a tempo parziale

La legge prescrive che potete affiliarvi a una cassa pensioni solamente se avete un salario annuale superiore a CHF 22’680. Prestate quindi attenzione, se svolgete tante occupazioni di breve durata presso più datori di lavoro: se guadagnate complessivamente CHF 22’680 o più, ma non presso lo stesso datore di lavoro, non potete affiliarvi a una cassa pensioni. Potete però decidere di farvi assicurare presso la Fondazione istituto collettore LPP. A seconda del regolamento della cassa pensioni del vostro datore di lavoro, potete anche iscrivervi a una di queste casse pensioni. Chiedete informazioni in merito presso il vostro datore di lavoro.

Come lavoratori a tempo parziale dovreste tenere in considerazione anche la deduzione di coordinamento, che viene detratta dal salario lordo per determinare il salario assicurato. Attualmente questa deduzione ammonta a CHF 26’460, sia per i lavoratori a tempo pieno che per quelli a tempo parziale. Ciò significa che non importa se si guadagnano ad esempio CHF 120’000 all’anno oppure CHF 30’000: si applica sempre una riduzione di CHF 26’460 per determinare il salario assicurato. Di conseguenza, molti di coloro che lavorano a tempo parziale per un lungo periodo si trovano a vivere in età avanzata con il minimo esistenziale, oppure a essere dipendenti dal/dalla partner.

Un consiglio: parlate della deduzione di coordinamento con il vostro datore di lavoro. Alcune casse pensioni vengono incontro ai loro impiegati a tempo parziale e adeguano la deduzione al più basso grado di occupazione.

Lavoro a tempo parziale e previdenza

Terzo pilastro: pensare alla previdenza e risparmiare sulle imposte con il pilastro 3a.

Ci sono molti buoni motivi per fare versamenti nel terzo pilastro. In vista del pensionamento vale la pena effettuare versamenti annuali nella previdenza privata per accumulare capitale di vecchiaia, in modo da poter risparmiare sulle tasse ogni anno. L’importo versato, infatti, può essere detratto dal reddito imponibile. Nel 2025 le persone affiliate a una cassa pensioni possono versare CHF 7’258. Le persone che non hanno una cassa pensioni possono versare il 20% del loro reddito netto o un massimo di CHF 36’288. Altre informazioni sul pilastro 3a sono reperibili nell’articolo «I pilastri 3a e 3b – una panoramica».

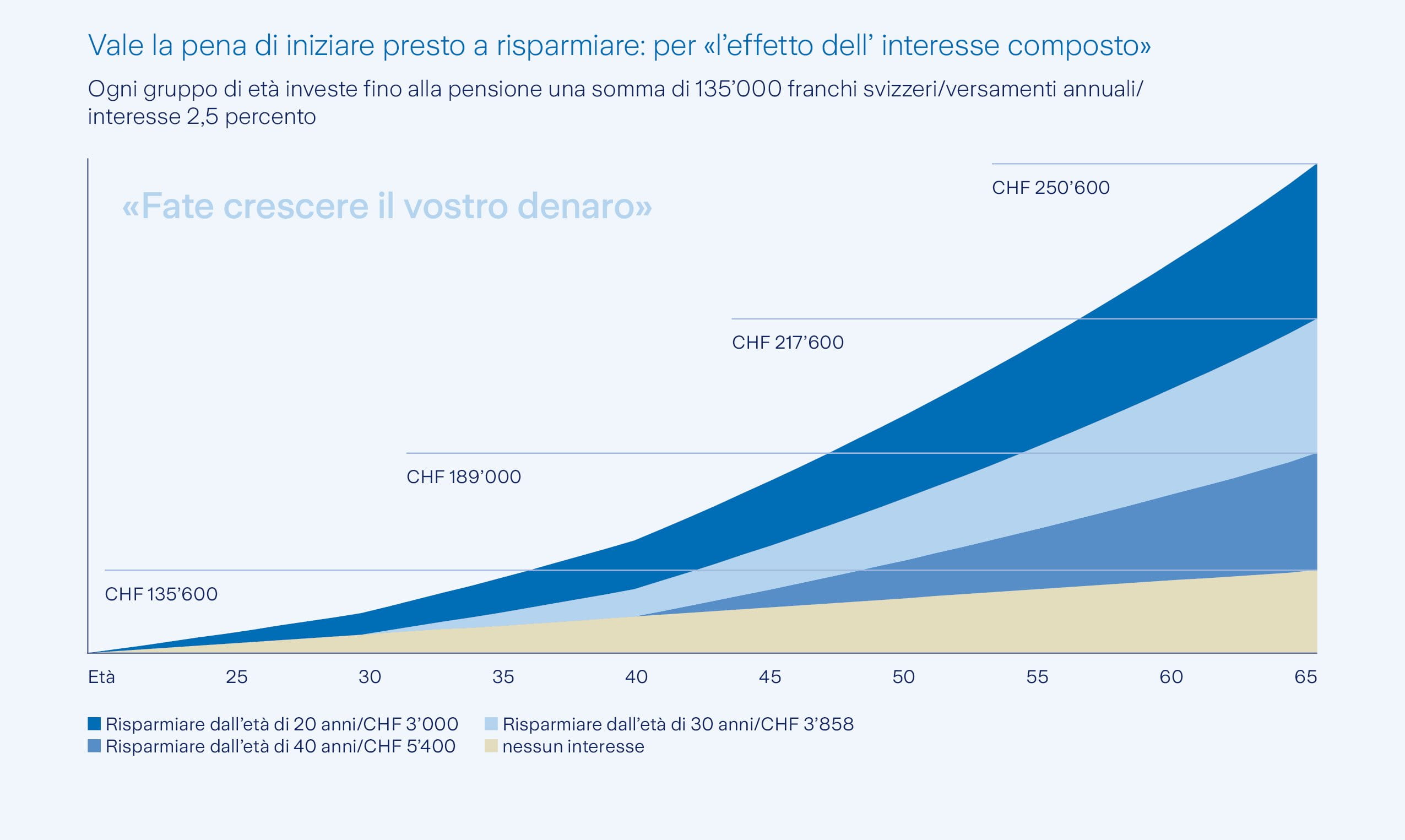

Un consiglio: quanto prima iniziate a risparmiare per la vecchiaia, tanto più beneficerete dell’effetto dell’interesse composto. L’interesse composto è l’interesse che si percepisce su un interesse.

In che modo l’interesse composto migliora la previdenza privata

Andamento della rendita della persona A

| Anno | Capitale iniziale in CHF | Interessi (2.5%) | Capitale finale in CHF |

| 1 | 3’000 | 75 | 3’075 |

| 2 | 3’075 | 152 | 6’227 |

| 3 | 6’227 | 231 | 9’458 |

| ... | ... | ... | ... |

| 45 | 244’548 | 6’114 | 250’662 |

Esempio di lettura: Per 45 anni la persona A ha versato annualmente CHF 3’000 nella propria previdenza privata. Grazie all’effetto dell’interesse composto, a fronte di un rendimento periodico del 2,5% ha risparmiato CHF 250’662.

Con il supporto tecnico di

In qualità di specialista presso Zurich, apporta le sue competenze in materia di previdenza e investimenti.