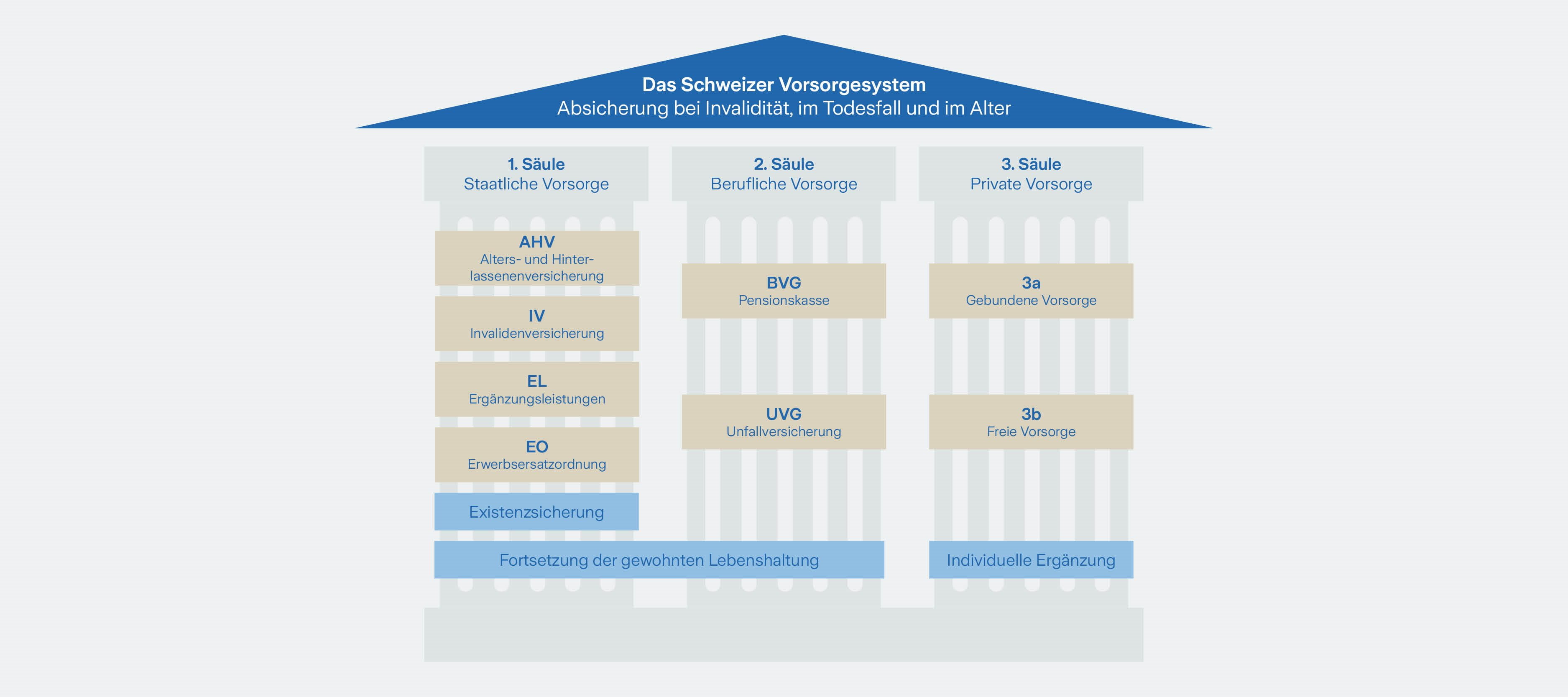

Das Drei-Säulen-Prinzip: Fundament der Schweizer Vorsorge

Das Ziel des Schweizer Vorsorgesystem ist es, den Versicherten in allen Lebenslagen ein verlässliches Einkommen zu sichern. Zum Beispiel nach der Pensionierung, im Todesfall der Partnerin oder des Partners oder bei dauerhafter Erwerbsunfähigkeit wegen Krankheit oder Unfall.

Das Vorsorgesystem beruht auf dem Drei-Säulen-Prinzip. Der Staat, die Arbeitgebenden und jede Person selbst zahlt in diese Säulen ein. Mit dem Drei-Säulen-Prinzip wird eine hohe soziale Sicherheit gewährleistet.

Die drei Säulen kurz erklärt

1. Säule – Staatliche Vorsorge

Die 1. Säule besteht aus der Alters- und Hinterlassenenversicherung (AHV), der Invalidenversicherung (IV) sowie der Erwerbsersatzordnung (EO). In diesem Beitrag gehen wir nur auf die AHV ein. Bei der ersten Säule geht es um die Existenzsicherung. Die Alters- und Hinterlassenenversicherung (AHV) ist eine sogenannte Volksversicherung, welche die ganze Bevölkerung der Schweiz umfasst. Sie ist obligatorisch und bildet die staatliche Rentenversicherung. Es gibt nur eine AHV und nicht mehrere Anbieter. Jede erwerbstätige Person ab 18 Jahren, die in der Schweiz arbeitet, zahlt ab dem Jahr, in dem sie 18 wird, automatisch in die AHV ein. Die Beiträge werden direkt vom Lohn abgezogen. Jede Person erhält nach der Pensionierung eine AHV-Rente. Mit dieser Rente soll der minimal notwendige Lebensbedarf gedeckt werden. Die ausgezahlten Beträge sind unterschiedlich hoch, je nach dem wie lange man eingezahlt und wie viel man verdient hat. Bei voller Beitragsdauer beträgt die minimale Rente für Einzelpersonen CHF 1’260, die maximale Rente CHF 2’520. Ehepaare erhalten höchsten 150% der maximalen Einzelrente also maximal CHF 3’780.

Weitere Infos dazu finden Sie auf der Übersichtsseite zur 1. Säule oder bei der Alters- und Hinterlassenenversicherung (AHV).

2. Säule – Berufliche Vorsorge

Die 2. Säule besteht aus der beruflichen Vorsorge gemäss BVG. Sie wird auch Pensionskasse (PK) genannt und sollte ursprünglich den gewohnten Lebensstandard sichern. Heute ist das mit der AHV und der PK alleine jedoch fast nicht mehr möglich. In die berufliche Vorsorge zahlen Mitarbeitende und Arbeitgeber ein. Hier spricht man von Arbeitnehmer- und Arbeitgeberanteil. Es gibt unterschiedliche Pensionskassen. Personen, die in der Schweiz arbeiten, zahlen spätestens ab dem 25. Lebensjahr in die berufliche Vorsorge ein.

Wenn Sie die Arbeitsstelle wechseln, müssen Sie Ihr Pensionskassen-Geld zur Pensionskasse des neuen Arbeitgebers verschieben. Dafür melden Sie die neue Pensionskasse bei Ihrer alten Pensionskasse, damit diese das Guthaben übertragen kann.

Beim Guthaben aus der Pensionskasse können Sie vor der Pensionierung wählen, ob Sie alles auf einmal ausgezahlt haben wollen oder lieber einen fixen Betrag als Rente erhalten möchten. Es besteht auch die Möglichkeit, einen Teil als einmaliges Kapital und den Rest als Rente zu beziehen.

Häufig gestellte Fragen zur beruflichen Vorsorge (BVG)

3. Säule – Private Vorsorge

Das Vermögen in der 3. Säule dient dazu, allfällige Vorsorgelücken aus der 1. und 2. Säule zu schliessen. Die 3. Säule ist unterteilt in Säule 3a und Säule 3b. Die dritte Säule ist freiwillig und bildet die private Vorsorge.

Säule 3a

Die Säule 3a ist die sogenannte gebundene private Vorsorge. Der Staat fördert das private Vorsorgen. Eingezahlte Beiträge können Sie deshalb von den Steuern abziehen. Es gibt jedoch einen Maximalbetrag, der von Jahr zu Jahr leicht variieren kann: Im Jahr 2025 dürfen erwerbstätige Personen mit Pensionskasse maximal CHF 7’258 pro Jahr einzahlen. Erwerbstätige ohne Pensionskasse dürfen bis zu 20% des Nettoerwerbseinkommens, maximal aber CHF 36’288 einzahlen.

Das Guthaben aus dieser Säule ist nicht jederzeit frei verfügbar. Was Sie einzahlen, erhalten Sie im Normalfall erst zu Ihrer Pensionierung. Es dient also primär der Altersvorsorge – daher der Ausdruck «gebundene Vorsorge».

Es gibt drei Ausnahmefälle, in denen eine vorzeitige Auszahlung möglich ist:

- Sie wollen Wohneigentum kaufen

- Sie machen sich selbständig

- Sie verlassen die Schweiz definitiv

Säule 3b

Die Säule 3b ist die freie private Vorsorge, sie wird vom Staat nicht gefördert. Einzahlungen können Sie deshalb nicht von den Steuern abziehen. Jede Person kann in diese Säule einzahlen. Es gibt keinen Maximalbetrag. Das angesparte Vermögen ist nicht an die Pensionierung gebunden. Das heisst, Sie können frei wählen, wann Sie es beziehen wollen. Deshalb spricht man hier auch von freier oder ungebundener Vorsorge. Einzahlungen in die Säule 3b sollten Sie allerdings erst in Betracht ziehen, wenn Sie den Maximalbetrag der Säule 3a ausgeschöpft haben.

Weitere Informationen zur dritten Säule und zum Dreisäulensystem finden Sie auf unserer Übersichtsseite 3. Säule: Die Säulen 3a und 3b – ein Überblick.

Wird die 3. Säule immer wichtiger?

Die erste und die zweite Säule decken in der Regel bis zu 60% des letzten Lohnes. Wenn Sie im Alter Ihren gewohnten Lebensstandard halten wollen, brauchen Sie also entweder viel private Ersparnisse oder eben das Guthaben aus der 3. Säule. Um für Ihre Rente zu sparen, machen Einzahlungen in die 3. Säule in vielerlei Hinsicht Sinn:

- In der 3. Säule liegt das grösste Potenzial, Ihr Rentenkapital direkt zu beeinflussen. Denn hier haben Sie die Flexibilität, selber zu entscheiden, wie viel Sie einzahlen wollen, um Ihre persönlichen Sparziele zu erreichen.

- Sie können die Beiträge von den Steuern abziehen. Das heisst, mit jedem eingezahlten Betrag können Sie Steuern sparen. Auch wenn Sie nicht den Maximalbeitrag einzahlen können: Nutzen Sie diese Möglichkeit, anstatt das Geld auf dem regulären Bankkonto liegen zu lassen.

- Das Geld aus der 3. Säule ist und bleibt ihr eigenes. Was Sie einzahlen gehört Ihnen. Sie entscheiden, ob und wie sie es anlegen wollen.

Ihre Optionen für die Säule 3a: Konto, Versicherung oder Fonds

Ein Säule 3a Konto können Sie beispielsweise bei einer Bank oder einer Versicherung eröffnen. In der Regel entscheiden Sie sich für eine Konto-, Versicherungs- oder eine Fondslösung. Auch eine Kombination ist möglich.

Unser Vorsorgekonto 3a können Sie beispielsweise ganz einfach online eröffnen.

Unsere Sparversicherung Vorsorge Premium bietet Ihnen im Vergleich zu einer Konto-Lösung noch folgende Vorteile:

- Sicherheit und Rendite: 95% Ihrer Sparprämien sind garantiert. Gleichzeitig haben Sie attraktive Renditechancen.

- Familie absichern: Sie und Ihre Liebsten sind vor den finanziellen Folgen einer Erwerbsunfähigkeit oder eines Todesfalles geschützt. Denn mit der Sparversicherung zahlen wir weiterhin in Ihre Säule 3a ein, auch wenn Sie erwerbsunfähig werden. Sie sparen entsprechend weiterhin für die Pensionierung, auch wenn Sie nicht mehr arbeiten können.

- Sie bleiben flexibel: Sie entscheiden, wie viel Sie regelmässig sparen möchten. Und wenn im Leben mal etwas dazwischen kommt, können Sie Ihre Prämienzahlungen für ein bis drei Jahre unterbrechen.

Weitere Informationen finde Sie auf unserer Seite «Sparversicherung Vorsorge Premium».

Was alle Möglichkeiten gemeinsam haben: Es lohnt sich, so früh wie möglich mit dem Einzahlen in die dritte Säule anzufangen. Denn bereits kleine Beträge können sich über eine lange Laufzeit zu einer stattlichen Summe anhäufen.

Sind Sie unsicher, welche Lösung für Sie ideal ist? Unsere Experten und Expertinnen helfen Ihnen gerne weiter.

Mit fachlicher Unterstützung von

Als Fachspezialist bei Zurich bringt er seine Expertise zu Vorsorge- und Anlagethemen ein